不銹鋼行業深度報告:需求持續滲透,產業利潤轉移上游鎳礦

一、不銹鋼定義和分類

1.1 不銹鋼定義和分類

無錫不銹鋼板、無錫不銹鋼管廠家無錫漢能不銹鋼2020年10月09日訊 不銹鋼是鉻含量≥10.5%、碳含量≤1.2%的鋼,以不銹、耐蝕性為主要特性。 由于不銹鋼具有優異的耐蝕性、成型性、環境相容性以及在很寬溫度范圍內 的高強度、高韌性等列特點,所以在軍事工業、重工業、輕工業、電工行 業、航空航天、船舶等還是在生活用品行業以及建筑裝飾等行業中都獲得了 廣泛的應用。

從外型上區分,不銹鋼可以分為板材、長材和型材。板材是不銹鋼產品中最 大品類(占比 80%),長材其次(占比 18%),型材占比最少(占比 2%); 按照不銹鋼成分不同,不銹鋼可以分為 Cr 系(400 系列)、Cr-Ni 系(300 系列)、Cr-Mn-Ni(200 系列)、耐熱鉻合金鋼(500 系列)及析出硬化系 (600 系列)。目前國內不銹鋼產品主要以 300、400、200、三個系列為 主。其中,300 牌號占所有不銹鋼產量約一半,常見牌號為 304。除此之 外,按照金相組織,不銹鋼分為:奧氏體型不銹鋼、鐵素體型不銹鋼、馬氏 體型不銹鋼等。

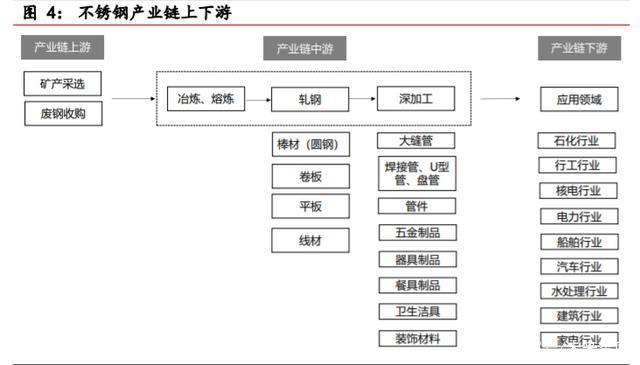

產業鏈環節上,不銹鋼冶煉企業通過采購鐵礦石、鎳礦石、鉻礦石、廢不銹 鋼等,通過電爐或高爐冶煉成板材、棒材和型材。中游深加工企業再通過深 加工將不銹鋼初級產品制作成各種最終產品,流向石化、電力、家電、建筑 等各類終端應用領域。與普碳鋼不同的是,不銹鋼下游分散,定制化程度 高,需要通過進一步深加工流向終端。生產加工環節過多決定了對該行業需 求跟蹤相對困難。

1.2 不銹鋼冶煉工藝

不銹鋼冶煉設備主要為初煉爐+精煉爐。初煉爐只起熔化初煉作用,負責向精 煉爐提供初煉鋼水,包括感應爐、電弧爐或轉爐等;精煉爐的功能主要是降 碳保鉻同時伴隨脫硫,以 AOD(精煉爐)為主。石彩霞等在《不銹鋼冶 煉流程分析與比較》中,根據工藝設備的不同,將不銹鋼冶煉工藝主要分為 一步法、二步法和三步法,以及新型一體化生產方法。

早期一步法是指在一座電爐內完成廢鋼融化、脫碳、還原和精煉等工序,目 前已經被市場淘汰。新型一體化法,采用部分低磷或脫磷鐵水代替廢鋼,將 鐵水和合金作為原料進入 AOD 爐進行不銹鋼的冶煉,由此形成了新型一步 法冶煉工藝(多為 RKEF 一體化模式,下文將單獨闡述)。

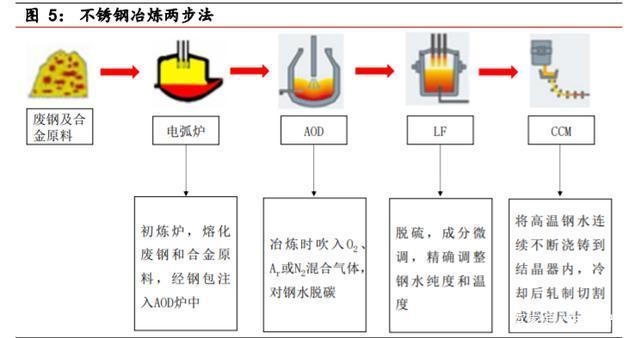

二步法工藝代表為:EAF(電弧爐)+AOD。不銹鋼冶煉企業通過外購鎳鐵 塊、廢鋼及鎳板作為原料,由電爐熔化后得到鋼水,兌入精煉爐進行成分調 整,然后由連鑄機澆鑄成板坯,送到熱軋進行軋制并經熱酸退作業后生成不 銹鋼等鋼材產品。二步法可生產除超低碳氮以外的所有不銹鋼品種,該工藝 較為主流,占比 70%。

三步法為:EAF(電弧爐)+AOD+ VOD(真空精煉爐)。三步法是在二步法 的基礎上,增加了 VOD。三步法有良好的脫氮效果,產品范圍廣、質量高, 可生產超低 C、N 鋼,氣體及夾雜物含量低,多用來生產超低碳、超低氮的 不銹鋼 。

伴隨紅土鎳礦對硫化鎳原料的取代,2010 年,新型的 RKEF 一體化模式 逐漸興起,目前采用這一冶煉工藝的產能占比 10%左右。所謂的 RKEF,指 的是利用紅土鎳礦煉精制鎳鐵的回轉窯-礦熱爐工藝技術,其工藝主流程 為:紅土鎳礦+RKEF(回轉窯+礦熱爐)+AOD+澆鑄+軋制。該工藝由于生 產成本低,能耗低,2013 年以來被廣泛追捧。RKEF 工藝傳統上為鎳礦冶煉 環節,2010 年青山集團旗下鼎信實業首創 RKEF 與不銹鋼冶煉結合直接結 合,從而實現了不銹鋼冶煉技術革新,也奠定了青山集團不銹鋼行業的領先 地位。

經歷 2013 年以來印尼鎳礦出口政策反復波動后,全球鎳礦資源溢價持續凸 顯。對于無鎳礦資源的冶煉企業,依據其工藝不同采購鎳板或者鎳鐵。產業更多被上游鎳礦資源壟斷,下游冶煉企業盈利空間收窄。對于不銹鋼 產業鏈企業來說,核心競爭力無非兩個方向:占有鎳礦資源/軋制工藝精進, 前者靠量,后者靠質。

二、國內外不銹鋼供應及成本

2.1 全球不銹鋼供應分布

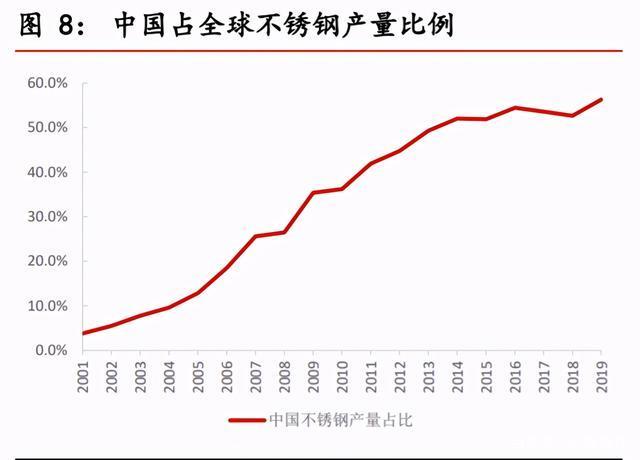

截止 2019 年,根據 ISSF 統計,全球不銹鋼粗鋼產量達到 5222 萬噸,同比 增長 2.9%。其中,中國不銹鋼產量 2940 萬噸,同比增長 10.1%,全球除中 國外不銹鋼產量 2282 萬噸,同比下降 5%。

2000 年以來,中國不銹鋼產能產量快速擴張,2000 年,中國不銹鋼產量占 全球比例僅 3.8%,2014 年中國占比首次突破 50%,2019 年中國產量占比 56%。除中國外,其他主要生產不銹鋼的國家和地區分別為:歐洲(13%)、 印度(7.5%)、日本(5.7%)和美國(5%)。

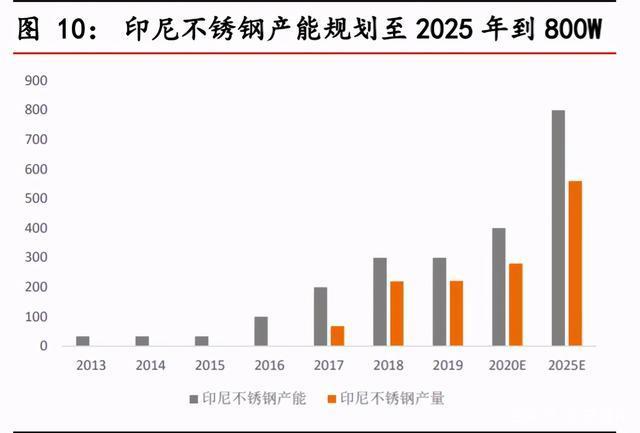

我國不銹鋼產能穩居世界第一,隨著鎳礦資源國印尼對下游不銹鋼產業的積 極布局,印尼不銹鋼產能至 2025 年有望躍居世界第二。截止 2019 年,印尼 已建成不銹鋼粗鋼產能 300 萬噸,在建產能 150 萬噸,擬建產能 150 萬噸。 預計 2025 年,印尼不銹鋼產能或將突破 800 萬噸。我們后面鎳礦部分也會 提及,為鼓勵國內投資,印尼 2014 年開始禁止鎳礦原礦出口后,中國投資 方大量涌入當地不銹鋼產業鏈投資。目前,已經建成的不銹鋼產能全部為青 山集團,德龍系年內即將投產,而其他新興鑄管、金川等更多集中于鎳鐵產 能建設。考慮中國已經對印尼不銹鋼產品進行反傾銷,短期來看,上游鎳鐵 產能建設和投放的確定性更高,不銹鋼產能投放慢于預期。

2.2 中國不銹鋼供應:產能結構有待優化,高端替代空間廣闊

2019 年,中國不銹鋼粗鋼產能增長 7.5%至 4300 萬噸,未來 1-2 年仍有 540 萬噸左右不銹鋼產能等待投產。綜合來看,國內不銹鋼產能總體過剩,近年 來產能利用率多維持在 70%以內。

中國不銹鋼生產競爭激烈,領先企業優勢領先,高成本產能面臨持續洗牌。 2019 年全國不銹鋼總產量 2940 萬噸,前 10 家產能集中度超 80%。其中, 青山集團一家 2019 年國內產量就達到 1140 萬噸,占全國總產量比例 30%以 上。且青山集團產品以 300 系為主,300 系市場中,青山份額占比近 60%。 青山、德龍、太鋼等領先不銹鋼企業在成本、技術上具備核心優勢,隨著印 尼低成本 NPI 回流國內,國內不銹鋼產能將經歷新一輪洗牌。

區域方面,我國形成了福建、廣東、廣西和無錫四大集群。其中,福建圍繞 青山集團為全國第一大不銹鋼產業集群;廣東地區集中日用不銹鋼制品生 產,廣西由于地理位置優越,近年不銹鋼市場份額有所提升;無錫周邊則以 不銹鋼板材等工業材深加工為主,企業以江蘇德龍等為主;另山西地區圍繞 太鋼不銹打造太鋼不銹鋼產業園,是國內主要的不銹鋼出口基地。

不銹鋼供應呈現較大的結構性分化,根據不銹鋼行業協會公布的分牌號產量 數據顯示,隨著近年民營企業產能快速投放,中低端(200 系和 400 系)產量不降反增:2015 年 200 系和 400 系產量共占 47.6%,2019 年共占 53.5%。

與此同時,高端雙相不銹鋼產能同樣在積極推進,雙相不銹鋼產量占比自 2015 年 0.26%提升至 2019 年 0.62%。目前國內雙相不銹鋼產品主要在油氣 輸送、化學品船制造、核電、建筑等領域拓展。盡管我國已經在壓力容器行 業的超級奧氏體不銹鋼、核電用擠壓不銹鋼等剛實現了進口替代,但仍有大 量高端新材料領域屬于空白。

2.3 不銹鋼成本:技術分化,工藝之間存在明顯梯度差

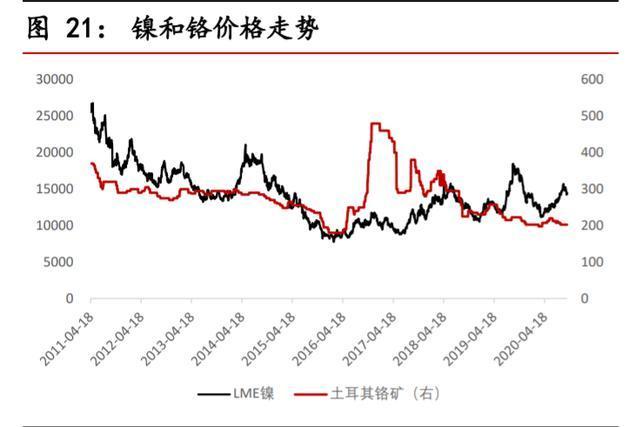

成本方面,不銹鋼行業成本主要包括鐵水、鎳、鉻鐵合金等,原料成本占不 銹鋼生產成本 70%左右。根據 2019 年數據測算,鎳金屬(鎳鐵、金屬鎳、 廢不銹鋼)占不銹鋼生產成本 55%,鉻金屬占總成本 17%,電費等占比 20%,其他成本僅占 8%。從 2011 年以來,全球鎳、鉻市場價格來看,鎳價 波動幅度較大,鉻價除了 2017 國內供給側導致階段性缺口外,整體價格比 較平穩。因此,市場對不銹鋼成本關注焦點主要集中在鎳礦。

由于鎳、鉻等合金金屬價格波動極大,為規避原料價格風險,行業通常采用 “合金附加費制度”進行定價。即,不銹鋼價格 = 基礎價 + 合金附加費。 整體來看,不銹鋼行業利潤仍隨原料和供需波動,且中低端產品利潤隨著產 能持續投放中樞下移,呈現明顯周期性。2016-2017 年,以 304 不銹鋼冷軋 為代表的行業平均毛利中樞為 1100 元/噸,2018 下半年至今這一中樞下移至 500 元/噸。利潤中樞下移印證不銹鋼行業整體競爭激烈,供應端相對過剩。

但不銹鋼冶煉和原料配比工藝分化極大,不同冶煉企業成本之間存在明顯的 梯度差。根據 51bxg 等資訊統計,國內不銹鋼產能根據工藝和原料的差異可 劃分為四類配比。

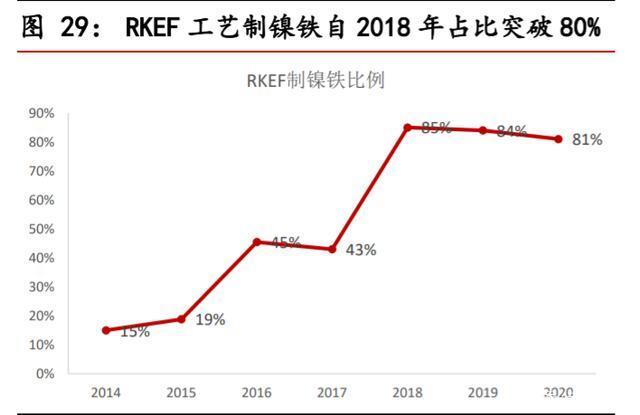

其中,我國采用普通配比的不銹鋼產量約占 30%-40%,代表企業為寶鋼、太鋼;采用高鎳鐵配比的包含 RKEF 一體化模式,產量占比 30%以上,代表企 業為青山、德龍。這個兩種工藝配比對鎳鐵的鎳含量有一定要求,一般要求 10%-12%以上的高鎳鐵。低鎳鐵和純鎳配比模式由于長期不具備成本優勢, 目前采用的企業比例較低。

RKEF 一體化模式獲取了上游鎳礦部分溢價,整體冶煉成本較普通配比模式 低約 200 元/噸,處于整體不銹鋼冶煉成本曲線最左端。青山、德龍已經具備 相應的鎳礦資源優勢。太鋼等工藝技術取勝老牌企業近年來也在積極布局上鎳礦資源。

三、不銹鋼產業鏈上游核心:鎳礦/NPI

3.1 全球不銹鋼鎳礦來源

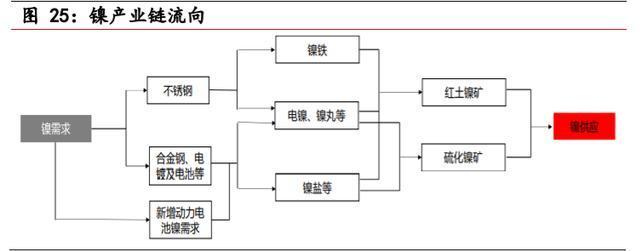

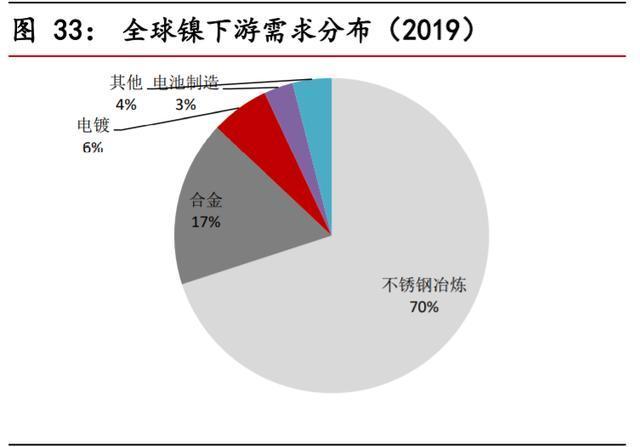

從合金來源角度考慮,不銹鋼原料主要來自三種:鎳鐵、電解鎳和廢不銹鋼。不同原料對應不同的生產工藝。鎳原料占不銹鋼成本高達 50%-70%,而 鎳的 80%以上的需求也集中在不銹鋼行業。因此,鎳是不銹鋼行業最重要的 上游和價格影響因素。

全球鎳礦可分為硫化鎳礦和紅土鎳礦。世界已探明鎳儲量中,紅土鎳礦和硫 化鎳礦大致 6:4。硫化鎳礦主要分布在,澳大利亞、俄羅斯、加拿大、中國、 南非等。紅土鎳礦主要分布在南北回歸線以內的熱帶國家,主要有古巴、巴 西、印尼、菲律賓、澳大利亞、新喀里多尼亞、巴布亞新幾內亞等。

2000 年之前,全球鎳供應以硫化鎳礦為主,硫化鎳礦占比約 60%。多年采后,硫化鎳資源已經逐漸萎縮,全球開采重點轉向紅土鎳礦。隨著紅土鎳 礦在冶煉工藝和成本上的突破,紅土鎳礦資源開始大面積漸取代硫化鎳礦。 2010 年,硫化鎳礦產量占比已經降低至 43%,紅土鎳礦占比提高至 57%。 2019 年,紅土鎳礦產量已經提高至 70%,硫化鎳礦降低至 30%。

相較于硫化鎳資源多為地下礦,紅土鎳礦資源多為露天礦,投產周期短,僅 需要 1-2 年的建設周期即可投產。開發投資產量釋放周期遠低于其他有色金 屬。

3.2 中國不銹鋼原料變遷:紅土鎳礦替代硫化鎳;印尼 NPI 替代中 國 NPI

中國不銹鋼鎳礦來源可以劃分為三個時間段:

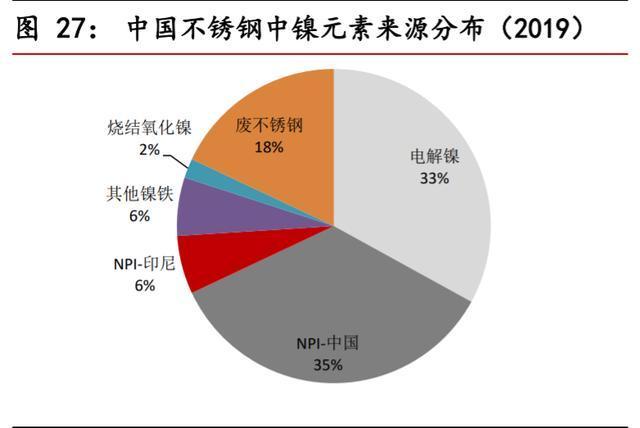

1)2013 年之前:以紅土鎳礦為原料的鎳鐵以小高爐冶煉為主,能耗高產品 不穩定,配比約 50%左右。該工藝下鎳鐵品味低,需要依賴純鎳及其他合 金。2013 年之前,電解鎳配比量 20%以上。

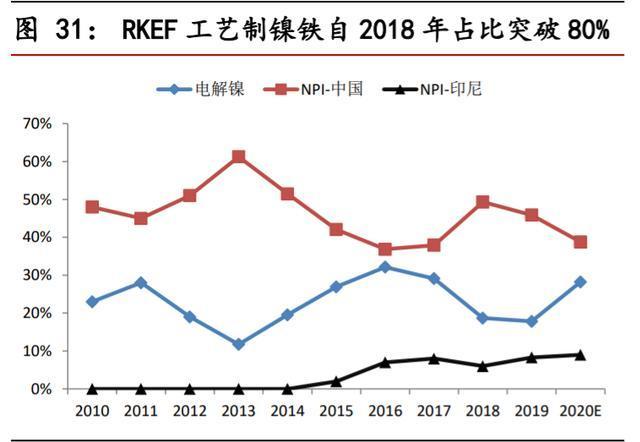

2)2013-2017 年:青山 2012 年成功實現 RKEF 工藝鎳鐵冶煉,進而突破鎳 鐵品位和成本限制。2013 年當年,不銹鋼純鎳配比一度由 20%降低至 12%。2013 年之后,青山、德龍等民營不銹鋼企業在國內積極擴建 RKEF 鎳 鐵產能。但國內紅土鎳礦極度以來印尼和菲律賓進口。2013 年印尼出口限令 之后,由于原礦供應受限導致整體鎳鐵價格高位不下(相對于純鎳)。2014- 2017 年期間,鎳鐵價格較純鎳無價差優勢,不銹鋼冶煉中純鎳配比回到20%-30%,鎳鐵占比 50%左右。不過,此時在鎳鐵生產環節,已完成了由傳 統小高爐和電爐冶煉轉為 RKEF 工藝。 RKEF 鎳鐵工藝 2013 年開始出現, 2018 年產能比例超過 85%。

3)2018 年至今:

2013 年開始,青山等國內企業開始在印尼投資建設不銹鋼冶煉產業鏈。2016-2017 年期間,印尼第一批不銹鋼產能逐漸投產,并于 2018 年加速放 量。2016-2019 年,印尼鎳鐵產量由 9 萬/金屬噸持續增長至 53 萬/金屬噸, 2020 年預計達到峰值至 58 萬/金屬噸。隨著印尼鎳鐵進口增加,印尼紅土鎳 礦禁令通過轉化為鎳鐵和不銹鋼產品得到釋放,鎳鐵成本優勢再度凸顯。 2018-2019 年期間,國內不銹鋼企業純鎳配比跌回 20%以內。

3.3 鎳礦:印尼出口政策變動引領鎳價變化

根據 USGS 數據,2019 年全球鎳的儲量為 8900 萬噸。其中,印度尼西亞、 澳大利亞、巴西三國約占全球鎳儲量的 60%。按產量劃分,印度尼西亞、菲 律賓和俄羅斯三者約占全球鎳礦產量的 56%。近年全球鎳礦增量主要源自印 尼的紅土鎳礦,2018-2019 年,全球鎳礦產量增速連續超 10%以上。2019 年,印尼共生產鎳礦 80 萬噸(金屬量),占全球產量近 30%。

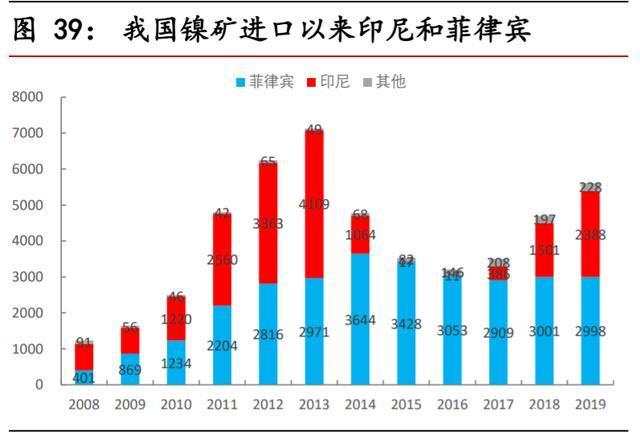

我國雖為全球第一大不銹鋼生產國,不銹鋼產量超過全球一半。但我國鎳礦 資源僅占全球 3%。且國內鎳礦多以硫化鎳為主,多用于生產純鎳。受制于 國內資源限制,我國鎳礦資源基本來自菲律賓和印尼的進口。2019 年,中國 進口鎳礦 5608 萬噸,其中 3008 萬噸來自菲律賓,占比 53%,2370 萬噸來 自印尼,占比 42%。

印尼作為全球第一大鎳礦生產國,其資源儲備以紅土鎳礦為主,印尼紅土鎳 礦占全球比例 40%。2013 年之前,全球鎳礦出口貿易以印尼和菲律賓為 主,兩國出口量占全球貿易總量 80%以上,印尼一家就占全球 50%。

2013 年以來,印尼鎳礦原礦出口政策多次變動,引發鎳價和不銹鋼價格大幅 波動。2012 年開始,為鼓勵國內冶煉產能建設,印尼資源部簽訂法令要求 2014 年起將禁止全部未經加工的金屬原礦出口。該出口禁令于 2014 年 1 月 正式生效。2013 年,印尼鎳礦出口量高達 4100 萬噸,隨后的 2015-2016 年 期間幾乎無出口。印尼出口禁令生效后,我國企業加速在印尼的不銹鋼產業 鏈投資。2015 年,第一家中資鎳鐵項目投產。隨后兩年,中資鎳鐵項目、不 銹鋼產能陸續釋放。2017 年 1 月 12 日,印尼一度有條件的允許鎳礦和鋁土 礦出口,條件是在 5 年內完成冶煉項目建設,并30%的鎳礦用于國內生產 使用,其余低品位可以做出口。2020 年,出口禁令回歸, 2020 年 1 月 1 日 起再度全面禁止原礦出口。

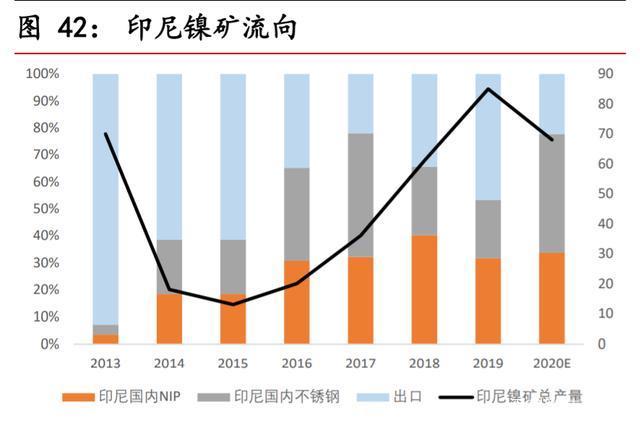

印尼原礦出口禁令倒逼印尼出口由原礦形式轉為鎳鐵(NPI)和不銹鋼成品。 自 2014 年中國、印尼當地不銹鋼投資開始建設后,印尼鎳鐵(NPI)和不銹 鋼產能迅速增加。

2015 年,印尼國內僅有不銹鋼產能 33 萬噸,且全部為不銹鋼長材,無不銹 鋼板材冶煉設備。鎳鐵(NPI)產能同樣幾乎為零。隨著 2015 年第一批鎳鐵 產能,2016 年第一批不銹鋼產能投產,印尼不銹鋼產業鏈迅猛發展,預計鎳 鐵產能 2020 年將超過中國成為全球第一大鎳鐵產能國家。截止 2019 年年 底,印尼已形成鎳鐵、不銹鋼產能 52 萬鎳噸、300 萬噸;預計 2020 年鎳 鐵、不銹鋼產能將繼續增加至 83 萬鎳噸、400 萬噸。

大部分的紅土鎳礦是用于冶煉鎳鐵的,行業里通常將鎳含量超過 15%的產品 稱之為鎳鐵,15%以下產品稱之為 NPI,由于鎳資源主要集中在蘇拉威西島, 因此印尼大部分 NPI 工廠設立在該區。目前印尼國內 NPI 產能利用率僅有60%左右。

目前,印尼國內冶煉以鎳礦—NPI—出口反哺中國產業鏈為主。2018 年開 始,中國、呢等對印尼不銹鋼實行反傾銷,而 NPI 形式貿易并無關稅。 因此,近年印尼不銹鋼產業鏈投產產能仍舊以 NPI 中間品為主。2019 年數據 顯示,印尼當地不銹鋼產能 24 萬鎳金屬噸(300 萬噸不銹鋼產能,全部為青 山集團所有),NPI 產能 52 萬噸,NPI 國內消化比例不到 50%。隨著 2020 年 印尼 NPI 產能進一步擴產到 93 萬噸,NPI 國內消化比例將進一步降低至 30% 以內。

四、不銹鋼下游:市場滲透率持續提高,需求維持兩位數增長

4.1 不銹鋼需求分散,日用家電等占比較高

不銹鋼應用領域非常廣泛,包括金制品、家電器件、建筑裝飾等民用領域, 又包括化工、石油開采、交通運輸、能源、航空航天、電子電器、節能環保 等工業領域。

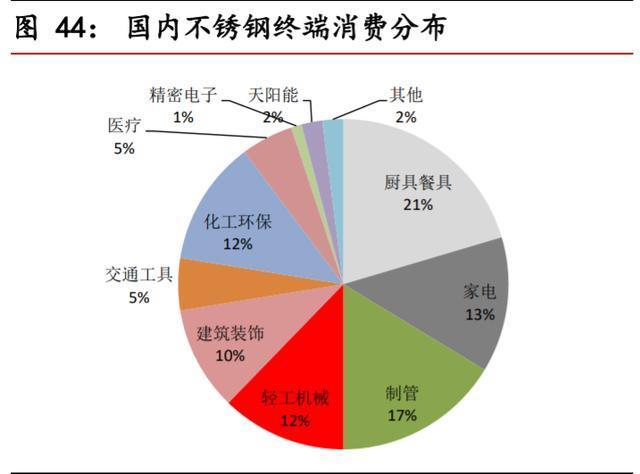

根據不銹鋼行業協會統計,2019 年,中國不銹鋼總消費量 2400 萬噸。其中 主要下游為:餐具等日用品(21%)、制管(17%)、家電(13%)、機械 (12%)、化工環保(12%)、建筑(10%)、交通(5%)和醫療(5%)等領域。

其中,日用品是不銹鋼最常見的應用領域,主要規格以 304、403 冷軋不銹 板為主;

家電需求其次,主要用于洗衣機、冰箱、洗碗機等;

制管需求占比 13%,主要可以分為三類。一是,家裝、家具類;二是,燃氣 管道、石化用管;三是,冷凝管、汽車排氣管等;

機械制造中凡是涉及防腐的材料都需要用不銹鋼;

建筑行業用,不銹鋼主要用于室外裝修、扶手、電梯等。由于不銹鋼建筑承 重和結構需要重新,因此結構用不銹鋼多用于大型公用工程;

化工中凡是涉及高壓、防腐的材料同樣要用不銹鋼,不銹鋼工業板幾乎全部 用于化工領域;

醫藥方面,主要用于移植、醫用輔助工具等。

2008 年以來,我國不銹鋼行業迅猛發展。據中國特鋼行業不銹鋼分會統計, 2009-2019 年期間,中國不銹鋼表觀消費增速實現 11%的復合增長。從人均 消費量的角度來看,十年期間,中國不銹鋼人均消費從 6.2KG /人提高到 2019 年的 17.2KG /人,不斷接近 20 KG /人的發達國家水平。

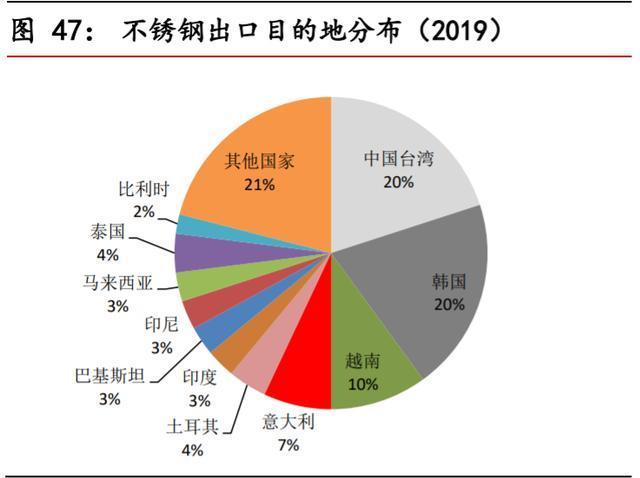

除國內需求外,出口也是中國不銹鋼的重要下游之一。隨著國內產量不斷增 加,2010 年開始,中國正式成為不銹鋼凈出口國。2013 年以來,不銹鋼出口 量占全部粗鋼產量 10%以上。從出口目的國來看,國內不銹鋼出口以亞洲周 邊國家和地區為主,包括臺灣地區、韓國、越南、印尼、馬來等亞洲國家占 全部出口比例 60%。

4.2 市場滲透率提升,醫療、化工為新的需求增長點

2020 年,受疫情、煉化產能擴張、棚改等影響,來自醫藥、基建、建筑和化 工領域的需求明顯增加。例如,老舊小區改造對電梯拉動,醫用輔助用具和 抗菌不銹鋼等待。調研企業反饋,今年以來,醫藥、環保和化工等新增領域 需求預計貢獻不銹鋼需求 5%以上。

從多家企業和資訊機構樣本訂單情況來看,二季度以來,中國不銹鋼月度訂 單量刷新歷史新高。考慮不銹鋼長期成本下移和優良的產品屬性,不銹鋼產 品市場滲透率有望持續提高。